Risikomanagement Definition

Das Risikomanagement bezeichnet alle Aktivitäten im Zusammenhang mit Risiken in einem Unternehmen. Mittlerweile werden oft auch Chancen in diesen Bereich mit hinein genommen. Ein alternativer Begriff für Risikomanagement ist Risk Management.

Das Risikomanagement setzt sich aus folgenden Teilbereichen zusammen:

- Risikobeurteilung

- Risikobewältigung

- Risikokommunikation

Das Risikomanagement dient dazu, frühzeitig potentielle Risiken zu erkennen, sodass rasch die richtigen Gegenmaßnahmen ergriffen werden können. Dabei spielen quantitative Einschätzungen, also mit welcher Wahrscheinlichkeit welches Risiko tatsächlich bedrohlich werden kann, eine große Rolle.

Was gehört zum Risikomanagement?

Zum Risikomanagement gehören, wie bereits erwähnt, die Risikobeurteilung, die Risikobewältigung und die Risikokommunikation. Wobei die Risikobeurteilung weiters in die Bereiche Risikoidentifikation, Risikoanalyse und Risikobewertung unterteilt wird.

Voraussetzung für ein funktionierendes Risikomanagement ist eine gute Risikowahrnehmung. Dabei entsteht schon ein erstes Problem: Verschiedene Risikoträger schätzen dasselbe Risiko unterschiedlich ein, bzw. erkennen es gar nicht. Wenn also die Risikowahrnehmung nur selektiv erfolgt, kann es passieren, dass Sie nur bestimmte Risiken wahrnehmen und andere wiederum gar nicht als solche erkennen. Deshalb müssen Sie im Vorfeld gewährleisten, dass eine objektive Risikowahrnehmung gewährleistet wird.

Unser Praxistipp: Um Ihre Risikowahrnehmung zu verbessern, sollten Sie ein Kontrollsystem etablieren. Das hat eine präventive Funktion und unterstützt Sie dabei, Risiken zu erkennen.

Ziele von Risikomanagement

Das Hauptziel von Risikomanagement ist die Reduzierung der Risikokosten sowie eine erhöhte Sicherheit des Unternehmens und dessen Existenz. Darüber hinaus möchten viele Unternehmen mithilfe eines Risikomanagement nicht nur ihre Risiken reduzieren, sondern auch ihre Chancen verbessern und die Effizienz erhöhen.

Unser Praxistipp: Mit effizienten operativen Prozessen spielen Sie sich kostbare Zeit für Ihr Risiko Management frei. Nutzen Sie hier die Möglichkeiten, welche moderne, digitale Softwarelösungen bieten. . Für die Analyse und Bewertung von finanziellen Risiken empfehlen wir zudem eine Buchhaltungssoftware zu nutzen, welche Ihnen tagesaktuelle Finanz-KPIs als optimale Entscheidungsgrundlage zur Verfügung stellen kann.

Welche Arten von Risiko gibt es?

Firmen sind, abhängig von Branche und Größe, unterschiedlichen Risiken ausgesetzt. Diese wiederum werden von verschiedenen Faktoren beeinträchtigt. Zum Beispiel können für ein Unternehmen sowohl die Personalstärke als auch kurzfristige Liquiditätsengpässe zu den Risiken zählen.

Dabei werden grundsätzlich zwei Arten von Risiken unterschieden:

- Internes Risiko

- Externes Risiko

Auf interne Risiken hat ein Unternehmen Einfluss. Wie zum Beispiel auf die Personalstärke – diese kann das Unternehmen selbst beeinflussen. Externe Risiken hingegen hängen von äußeren Umständen ab, wie z. B. Erdbeben oder Gesetzesänderungen. Das Unternehmen hat meist nur wenig Einfluss auf die externen Risiken.

Üblicherweise werden potentielle Risiken, denen ein Unternehmen ausgesetzt ist, in folgende Kategorien unterteilt:

Politische Risiken

Dazu zählen zum Beispiel Embargos oder Handelssanktionen. Aber auch die Veränderung der politischen Lage, Terroranschläge oder Korruption sind Faktoren, die das politische Risiko beeinflussen.

Risiken des nationalen und internationalen Finanzsystems

Die Situation auf dem Finanzmarkt kann ein wesentliches Risiko darstellen. Finanzkrisen und Inflation beeinflussen die Wirtschaftsleistung und müssen dementsprechend im Risikomanagement berücksichtigt werden.

Umweltrisiken

Umweltrisiken werden im Risikomanagement gerne einmal unterschätzt. Jedoch können Unwetter enorme Auswirkungen auf den Betrieb haben, vor allem, wenn sie die Infrastruktur im Unternehmen lahmlegen. Deshalb hat sich beispielsweise in Amerika ein Risikomanagement in den Hurricane-Regionen etabliert. In Deutschland hingegen bewertet man Umweltrisiken vor allem hinsichtlich eines eventuellen Hochwassers.

Technische Risiken

Mit der erhöhten Implementierung von Technik in den Unternehmen, steigt auch der Bedarf an technischer Sicherheit. Viren, Hacker-Angriffe oder Server-Ausfälle können erhebliche Schäden anrichten. Deshalb sollte man auch hier immer ein Back-up haben, auf das man gegebenenfalls zugreifen kann.

Risiken des Projektmanagements

Inflation der Anforderungen, geringe Produktivität, erhöhte Kosten oder Zeitpläne, die nicht eingehalten werden: Diese Risiken gehören zum Projektmanagement und müssen mit einkalkuliert werden. Nur dann kann gewährleistet werden, dass auch unvorhersehbare Ereignisse den Projektverlauf nicht grob gefährden.

Software-Risiken

Bei der Entwicklung von Software-Lösungen werden zunehmend Methoden des Risikomanagements eingesetzt. Dadurch wird versucht, der Komplexität und der damit verbundenen Fehleranfälligkeit von Software-Produkten entgegenzuwirken.

Supply-Chain-Risikomanagement

Das Supply-Risk-Management beschäftigt sich damit, Risiken im Beschaffungsumfeld eines Unternehmens zu identifizieren, analysieren und zu umgehen. Risiken können sein: Störungen und Verzögerungen des Güter- & Informationsfluss, oder auch Verzögerungen in den Lieferketten.

Wie baut man ein Risikomanagement auf? In 4 Schritten

1. Schritt: Identifikation der Risiken

Im ersten Schritt müssen die Risiken erst einmal identifiziert und analysiert werden. Das können Sie mithilfe einer detaillierten Bestandsaufnahme machen. Dabei ist es wichtig, dass die Unternehmensziele bereits klar fixiert worden sind: Denn nur wenn die Unternehmensziele definiert wurden, kann man potentielle Risiken auflisten, die die Erreichung dieser Ziele gefährden könnten. Für die Risikoanalyse gibt es unterschiedliche Methoden: Zum Beispiel können Sie eine SWOT-Analyse, PEST-Analyse, Checklisten oder Frühwarnsysteme verwenden.

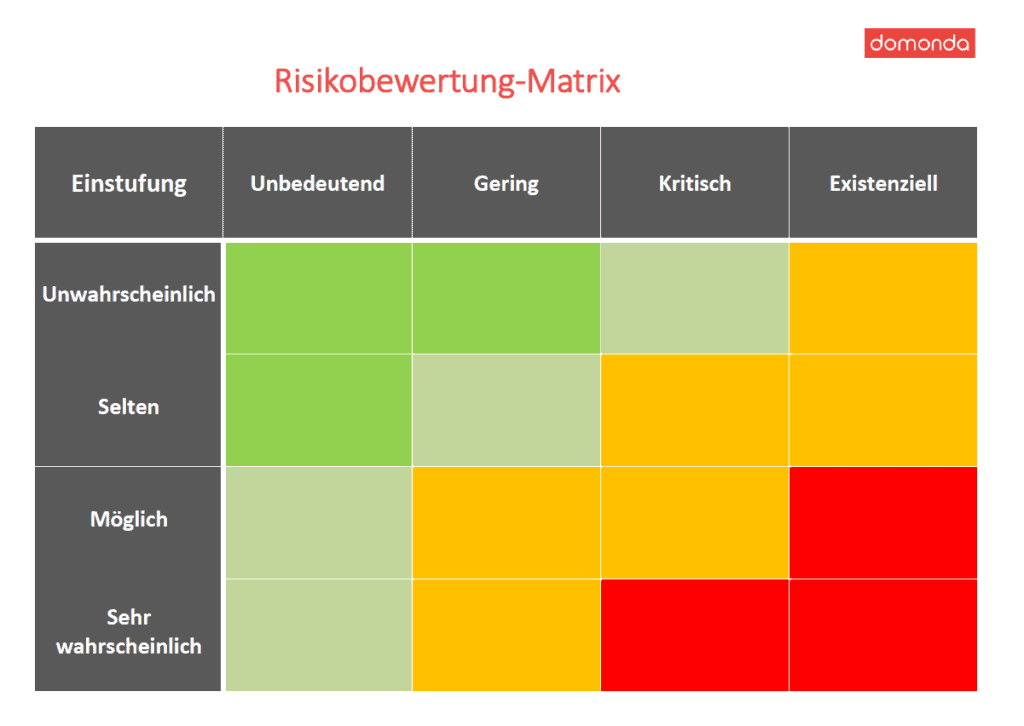

2. Schritt: Bewertung der Risiken

Die Risikobewertung dient dazu, ein ganzheitliches Bild der aktuellen Risikosituation in Ihrem Unternehmen zu erstellen. Die erkannten Risiken aus der Analyse werden anschließend nach zwei Kriterien bewertet: Schadensausmaß und Eintrittswahrscheinlichkeit. Das kann dann in eine Matrix eingefügt werden. Diese könnte man folgendermaßen aufbauen:

3. Schritt: Steuerung der Risiken

Nach der Bewertung folgt der nächste Schritt: Eine geeignete Strategie zur Steuerung der Risiken. In diesem Schritt müssen Sie die notwendigen Maßnahmen definieren. Dabei müssen Sie einschätzen, welche Maßnahmen in welcher Relation zum bestehenden Risiko steht – und ob sich die Umsetzung lohnt. Sie haben verschiedene Möglichkeiten, Ihre potentiellen Risiken zu steuern. Dazu zählen:

- Risiken akzeptieren

- Risiken vermeiden

- Risiken reduzieren

- Risiken abwälzen bzw. verlagern

4. Schritt: Überwachung der Risiken

Der letzte Schritt ist weniger ein Schritt als vielmehr ein kontinuierlicher Prozess. Die identifizierten Risiken müssen laufend überwacht werden. Auch wenn Sie Maßnahmen ergriffen haben, um Risiken zu minimieren, müssen Sie überprüfen, ob diese auch ausreichen oder ob Sie nachschärfen müssen. Nur, wenn Sie Ihre Risiken überwachen, erkennen Sie früh genug, wo Sie nachbessern und effektivere Maßnahmen entwickeln müssen.

Praxistipp: Profitieren Sie von tagesaktuellen Finanz KPIs (Cashflow-Analyse, Offenen Posten,…) und effizienten Finanzprozessen. Testen Sie jetzt domonda kostenlos und unverbindlich. Mehr erfahren.

Methoden des Risikomanagements

Nun folgt ein kurzer Überblick über die Methoden, die es im Risikomanagement gibt. Zu den bekanntesten zählen:

Risikomatrix mit ALARP

ALARP steht für „As Low As Reasonably Practicable”. Bei dieser Methode geht es um das Prinzip der Maßnahmenbewertung. Innerhalb eines Risikomanagementprozesses wird mit Hilfe eines Risikographen festgelegt, welche Risiken im akzeptablen Bereich, welche im ALARP-Bereich und welche im inakzeptablen Bereich liegen. Der Risikograph wird je nach Projekt neu eingestuft. Dabei setzt man voraus, dass die beiden Parameter Eintrittswahrscheinlichkeit und Schadensausmaß definiert sind. Diese Methode eignet sich jedoch nicht zur Bewertung für Maßnahmen, die das Wohl von Leib und Leben bzw. Risiken hinsichtlich Gesetzeskonformität betreffen.

FMEA – Failure Modes & Effects Analysis

Die FMEA soll präventiv in den frühen Entwicklungsphasen potentielle Produkt- oder Prozessfehler erkennbar werden lassen. Dabei werden klassisch folgende Aspekte analysiert: die Struktur, die Funktion, potentielle Fehler sowie deren Gegenmaßnahmen und die Optimierung. Hier erfahren Sie mehr zu dieser Methode.

DRBFM – Design Review Based on Failure Modes

Das DRBFM ähnelt der FMEA, jedoch unterscheidet sie sich durch folgende Zusätze: Es gibt einen Fokus von DRBFM auf Änderungen und deren potentielle Auswirkung auf alle Unternehmensbereiche sowie etabliert man dort das 4-Augen-Prinzip in Form eines unabhängigen Design Review-Teams. Mehr Infos zur Methode finden Sie hier.

FTA – Fault Tree Analysis

Dabei handelt es sich um eine Wahrscheinlichkeitsanalyse, die ein potentielles Versagen rückwärts analysiert. Dabei fragt man nach möglichen Fehlerquellen, wodurch ein sogenannter Fehlerbaum entsteht, mit allen denkbaren Fehlerursachen.

Risk Monitoring

Das Risiko Monitoring ist wichtig, um die Risiken im Auge zu behalten. So können Sie die Maßnahmen an eventuelle Veränderungen anpassen und aktualisieren. Auch neu auftretende Risiken können Sie mithilfe des Risiko Monitoring erkennen, bewerten und einpflegen.

Mithilfe dieser Methoden können Sie Ihr Risikomanagement etablieren. Genauere Informationen zu den einzelnen Methoden finden Sie hier.

Darum ist Risikomanagement so wichtig

Risikomanagement ist wichtig, weil es die Sicherheit in Ihrem Unternehmen erhöht. Sie können mithilfe des Risikomanagements besser reagieren und somit potentielle Schäden vermeiden oder zumindest reduzieren. Das kann darüber entscheiden, ob ein Unternehmen langfristig überlebt bzw. erfolgreich ist oder nicht.

Je mehr Risiken Sie minimieren, desto besser können Sie auch Vorhersagen für Ihr Unternehmen treffen.

Ein Bereich, den Sie jedenfalls vor Risiken schützen sollten, ist die Buchhaltung. Mithilfe einer Buchhaltungssoftware bekommen Sie nicht nur einen Überblick über Ihre Finanzen, sondern Sie können auch wesentlich effizienter arbeiten.

Wenn Sie an einer sicheren Software-Lösung für die Finanzen in Ihrem Unternehmen interessiert sind, sprechen Sie doch mit einem unserer Experten oder testen gleich jetzt die Buchhaltungssoftware domonda.

Schützen Sie sich vor Risiken – digitalisieren Sie Ihre Buchhaltung!

Einfach & unkompliziert mit domonda.

Über den Autor

Mathias ist Geschäftsführer von domonda und verfügt über mehr als 20 Jahre Erfahrung als Unternehmer im Tech- und Marketingumfeld. Die digitale Finanzabteilung erfolgreich in KMUs zu etablieren ist seine Mission.