Was ist ein Cash Flow und wie wird er berechnet? Hier erfahren Sie, warum der Cash Flow für Ihr Unternehmen so ausschlaggebend ist, wie er berechnet wird und wie man die Kennzahl interpretieren kann. Außerdem finden Sie auch eine Vorlage, um selbst den Kapitalfluss Ihres Unternehmens berechnen zu können!

Definition von Cash Flow

Der Begriff „Cash Flow“ kann mehr oder weniger direkt aus dem Englischen ins Deutsche übersetzt werden. Er bedeutet soviel wie: Geld-/Kapitalfluss oder auch Zahlungsstrom.

Der Cash Flow oder die Kapitalflussrechnung zählt zu den wichtigsten, aber auch zu den am kompliziertesten zu berechnenden Kennzahlen eines Unternehmens. Dadurch wird die Kreditwürdigkeit und Solvenz eines Unternehmens beurteilt. Dies ist wiederum beispielsweise für Banken relevant. Aber auch Unternehmen können mithilfe dieser Kennzahl die Finanzplanung besser gestalten.

Im Grunde ermittelt man mit dieser Kennzahl, ob und inwiefern ein Unternehmen dazu in der Lage ist, aus eigener Kraft Finanzmittel zu erzielen. Diese Fähigkeit wird auch als Innenfinanzierungskraft bezeichnet: Je höher diese Innenfinanzierungskraft, desto weniger Fremdkapital, also z B Kredite von Banken, müssen vom Unternehmen aufgenommen werden, um zahlungsfähig zu bleiben.

Der Kapitalfluss kann je nach Bedarf sowohl monatlich als auch quartalsweise berechnet werden. Einen positiven Cash Flow erhält man dann, wenn es weniger Auszahlungen als Einzahlungen innerhalb des relevanten Zeitraums gegeben hat.

Der Kapitalfluss berücksichtigt aber nur jene Geschäftsfälle, welche sich auf die Liquidität des Unternehmens auswirken, und somit über die tatsächliche Finanz- und Ertragskraft Auskunft geben können.

Also: Je höher der Cash Flow (also der erwirtschaftete Geldüberschuss), desto stärker die Zahlungsfähigkeit.

3 Arten von Cash Flow

Es werden die folgenden drei Arten von Kapitalfluss unterschieden:

- Cash Flow aus Geschäftstätigkeit

- Cash Flow aus Investitionstätigkeit

- Cash Flow aus Finanzierungstätigkeit

Cash Flow aus Geschäftstätigkeit (operativer Cash Flow/ Netto Cash Flow)

Bei dieser Art geht es um die Frage, wie viel Kapitalfluss während des Betriebsprozesses generiert werden kann. Dabei betrachtet man nur das gewöhnliche Geschäft: Wenn dort ein positiver Cash Flow entsteht, dient dieser zur Innenfinanzierung des Unternehmens – also um bspw. laufende Kredite oder Zinsen abzubezahlen oder auch um Investitionen zu tätigen.

Cash Flow aus Investitionstätigkeit

Wie der Name vielleicht bereits vermuten lässt, zählen zum Kapitalfluss aus Investitionstätigkeit z B der Verkauf aber auch der Erwerb von Anlagen oder sonstige Investitionen. Grundsätzlich betrachtet man all jene Geschäftsfälle, bei welchen das Anlagevermögen betroffen ist, als Investitionstätigkeit. Die Differenz zwischen den Eingängen und Ausgängen solcher Investitionstätigkeiten gibt Aufschluss darüber, ob man positive oder negative Rückflüsse ins Unternehmen verzeichnen kann.

Cash Flow aus Finanzierungstätigkeit

Bei dieser Art des Cash Flow handelt es sich um die Gegenseite zur Investitionstätigkeit: Dazu zählen z B Kreditaufnahmen, Finanzierungsquellen oder auch Rückzahlungen von Darlehen. Durch die Aufnahme neuer Kredite wird auch neue Liquidität für das Unternehmen geschaffen. Diese zusätzliche Liquidität aus Finanzierungstätigkeit kommt aber in den meisten Fällen von außerhalb des Unternehmens.

Wenn Sie den Überblick über die Ein- und Ausgänge in Ihrem Unternehmen behalten wollen, sollten Sie noch heute Ihre Finanzen digitalisieren. Mithilfe von ausgereiften Buchhaltungsprogrammen bekommen Sie beispielsweise aktuelle Übersichten zu Ihren Einnahmen und Ausgaben nach Kategorien unterteilt, offene Posten, den ausstehenden Lohnsteuern, sowie aussagekräftige Visualisierungen zu Ihrem Geschäftsverlauf – testen Sie domonda einfach kostenlos und lassen sich überzeugen!

Cash Flow zur Unternehmensanalyse

Der Cash Flow ist eine wichtige Kennzahl in Bezug auf die Unternehmensanalyse, da sie über die interne Investitionsfähigkeit und dadurch gleichzeitig auch über die künftige Wettbewerbsfähigkeit eines Unternehmens Auskunft gibt. Darüber hinaus klärt er auch darüber auf, wie hoch die Mittel für z B Schuldentilgung oder Zinszahlung sein sollen oder auch ob (aufgrund eines anhaltenden, negativen Cash Flow) gar Insolvenzgefahr besteht.

Im Bereich der erfolgswirtschaftlichen Unternehmensanalyse gilt die Kennzahl als ein Ertragsindikator und ist deshalb auch für eine solche Analyse wichtig.

Weiters kann die Berechnung des Cash Flow auch für die Bildung von Rücklagen hilfreich sein – dafür müssen aber mehr Beträge zur Feststellung der finanziellen Mittel in die Berechnung miteinfließen.

Kapitalfluss berechnen: 2 Methoden

Für die Berechnung de rKennzahl gibt es grundsätzlich 2 Möglichkeiten. Einerseits kann der Cash Flow direkt ermittelt werden, andererseits gibt es auch eine indirekte Variante:

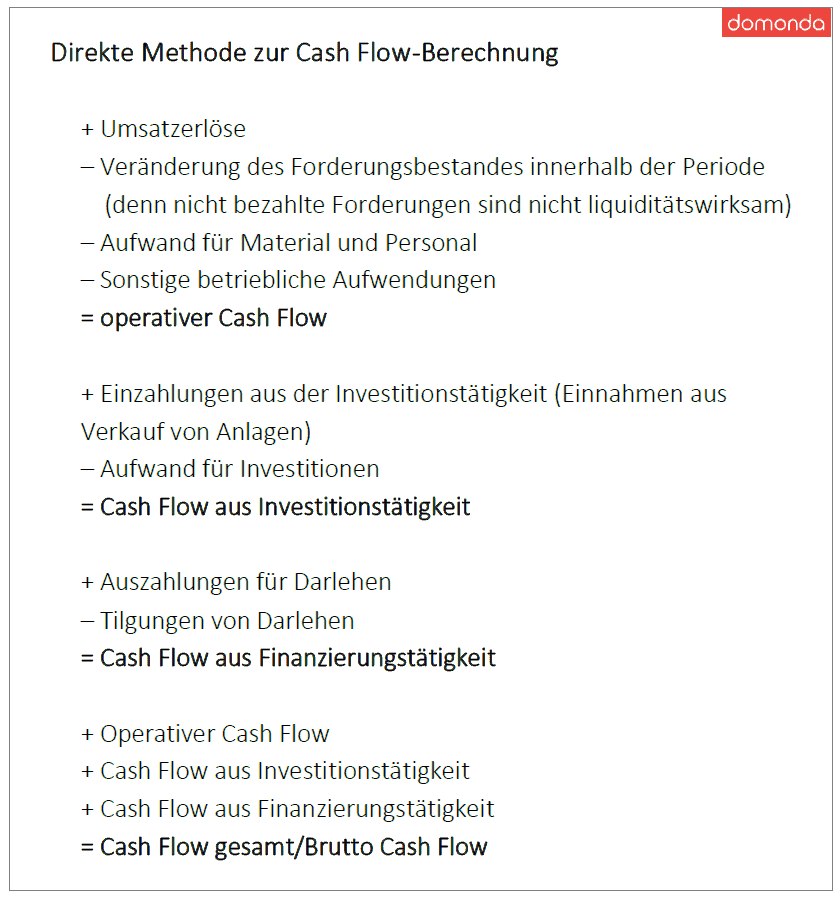

direkte Methode

Bei der direkten Methode zur Berechnung des Cash Flow werden alle zahlungswirksamen Betriebsausgaben (z B Löhne und Gehälter, Materialkosten, Steuern) von den zahlungswirksamen Betriebseinnahmen (z B Einzahlungen aus Umsätzen) subtrahiert. Als Berechnungsgrundlage für die Zahlungswirksamkeit dient die Gewinn- und Verlustrechnung – aber nur jene GuV, welche nach dem Gesamtkostenverfahren errechnet wird. Die GuV nach dem Umsatzkostenverfahren kann für die direkte Methode nicht angewendet werden.

indirekte Methode

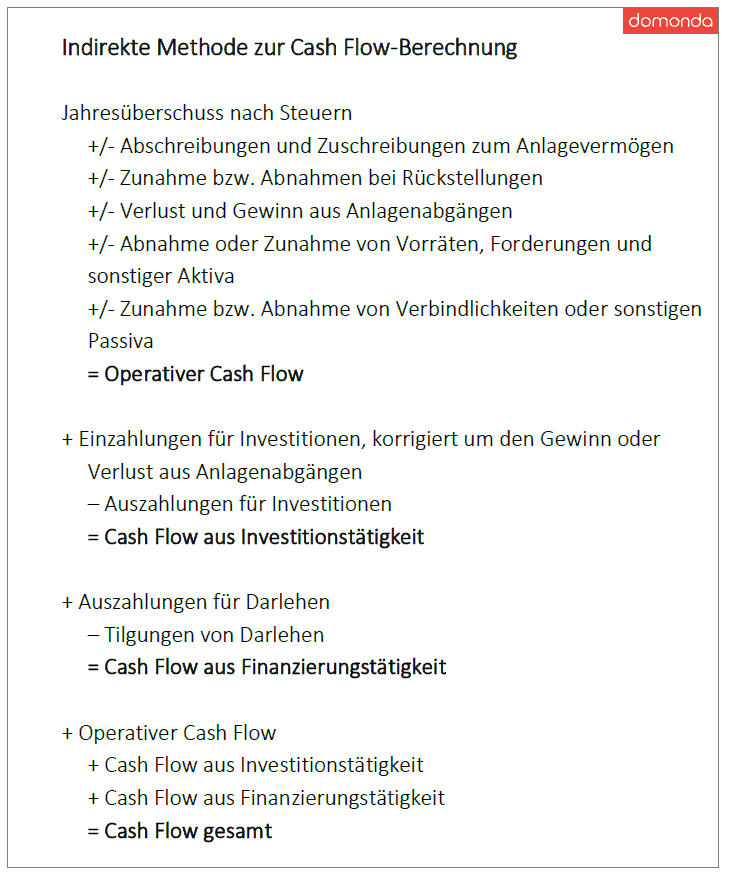

Verwendet man die indirekte Methode für den Kapitalfluss, so müssen am Jahresende all jene Positionen aus dem Jahresüberschuss herausgenommen werden, welche zu den zahlungsunwirksamen Geschäftsfällen zählen.

Bei dieser Methode wird als Berechnungsgrundlage das bilanzielle Erfolgsergebnis, nach Abzug der Steuern, verwendet.

Dazu werden ausgabenneutrale Aufwendungen (wie z B Abschreibungen oder Rückstellungen) addiert und einnahmenneutrale Erträge (wie z B Zuschreibungen zum Buchwert) subtrahiert.

Die indirekte Methode zur Berechnung des Cash Flow ist vor allem für die Bilanzanalyse die wichtigste Ermittlungsgrundlage.

Nutzen Sie domonda zum Erstellen Ihrer XRechnung!

Sie sehen, das Berechnen des Kapitalflusses eines Unternehmens gestaltet sich doch recht komplex. Mithilfe einer Vorlage kann hier einiges an Zeit gespart werden. Wenn Sie Ihre Finanzen bereits digitalisiert haben und eine Buchhaltungssoftware mit einem übersichtlichen Dashboard benutzen, sehen Sie auf einen Blick, wo in der Vorlage welche Beträge hingehören, um den Cash Flow rasch berechnen zu können.

Hier kommen Sie zur offiziellen Microsoft Office-Vorlage für die Cash Flow-Aufstellung.

Was sagt der Cash Flow aus? Interpretation der Kennzahl

Die Kennzahl für den Kapitalfluss dient in erster Linie dazu, die tatsächliche Eigenfinanzierungskraft eines Unternehmens einen echten Wert zu verleihen – also ob ein Unternehmen in der Lage ist, aus eigener Kraft und aus eigenen Mitteln Investitionen zu finanzieren oder auch Darlehen zu tilgen.

Die Kennzahl kann deshalb in Hinsicht auf die Wettbewerbsfähigkeit oder (bei negativem Cash Flow) auf eine drohende Insolvenzgefahr interpretiert werden.

Kennzahl für die Wettbewerbsfähigkeit

Wenn ein Unternehmen einen positiven Cash Flow aufweist, also einen hohen Kapitalfluss hat, kann es auch in finanziellen „Notfällen“ ohne die Aufnahme von Krediten auskommen. Das bedeutet weiters, dass ein Unternehmen mit einer solchen Fähigkeit für Investoren und Geschäftspartner wesentlich attraktiver erscheint als ein Unternehmen mit einem geringeren Kapitalfluss.

Kennzahl bei Insolvenzgefahr

Umgekehrt kann ein negativer Cash Flow ein Indikator für eine drohende Insolvenz darstellen. Ein solcher Cash Flow wird auch als „Cash-Drain“ oder „Cash-Loss“ bezeichnet, was auf den umgangssprachlichen Begriff der „Geldverbrennung“ anspielt.

Bei einem länger anhaltenden negativen Kapitalfluss besteht die Gefahr der Überschuldung sowie Zahlungsunfähigkeit – was letztendlich zur Insolvenz führen kann. Für Außenstehende, wie Investoren oder potenzielle Geschäftspartner, macht dies kein gutes Bild, sondern deutet vielmehr darauf hin, dass das fragliche Unternehmen nicht gut wirtschaften kann – und somit besser nicht als Handelspartner ausgewählt werden sollte.

Um gut wirtschaften zu können und nicht in einen negativen Cash Flow abzurutschen, ist es wichtig, immer den Überblick über die firmeninternen Einnahmen und Ausgaben zu behalten. Mittlerweile gibt es sehr gute Buchhaltungsprogramme, die Ihnen oder Ihrem Buchhalter tagesaktuelle Zahlen liefern, mit welchen Sie bessere, finanzielle Entscheidungen treffen können. Lassen Sie sich von einem unserer Experten beraten und nutzen Sie die Digitalisierung zu Ihrem Vorteil!

Cash Flow verbessern: 3 Tipps

Natürlich gibt es verschiedene Maßnahmen, um den Cash Flow eines Unternehmens zu verbessern. Wir haben 3 Tipps für Sie, um den Kapitalfluss Ihres Unternehmens in Schwung zu halten:

1. Kurze Zahlungsziele

Achten Sie darauf, wenn Sie eine Rechnung stellen, dass ein relativ knappes Zahlungsziel vereinbart wird. Sobald Ihr Unternehmen die zu bezahlende Leistung erbracht hat, gibt es keinen Grund, mit der Einforderung des Rechnungsbetrages zu warten. Ein gut ausgebautes Mahnwesen bzw. Forderungsmanagement unterstützt Sie dabei, Ihre Kunden dazu zu „erziehen“, pünktlich ihre Rechnungen zu bezahlen.

2. Prozessoptimierung

Je besser ein Prozess funktioniert und je klarer die Verantwortlichkeiten im Unternehmen sind, desto besser lassen sich die Kosten solcher Prozesse minimieren, da die Effizienz erhöht wird. Zudem muss auch die Infrastruktur dafür passen: Veraltete IT-Systeme kosten oft Zeit – und dadurch auch Geld. Investieren Sie in die Digitalisierung und optimieren Sie Ihre firmeninternen Prozesse, beispielsweise mithilfe eines digitalen Rechnungsworkflows, um den Kapitalfluss Ihres Unternehmens zu erhöhen.

Hier lohnt ein Blick auf die FinTech-Branche, die einige hilfreiche Finanzmanagement-Tools zur Verfügung stellt. Agicap etwa ist ein Liquiditätsmanagement-Tool, das durch Anbindungen zu den Geschäftskonten und geläufigen Rechnungstools einen Echtzeit-Blick auf die Liquidität des Unternehmens ermöglicht. Zudem optimiert Agicap das Cashflow Management mit einer automatischen Kategorisierung der Geldströme und erlaubt eine klügere Entscheidungsfindung dank sicheren Liquiditätsprognosen. So haben Sie neben dem aktuellen Cash Flow auch stets die zukünftige Liquidität des Unternehmens fest im Blick, ohne viel Aufwand.

3. Überproduktion vermeiden

Grundsätzlich ist es besser, sich nach der Nachfrage und dem Bedarf seiner Kunden zu richten, anstatt die Maschinenkapazitäten vollkommen auszulasten. Denn das kann bei zu geringem Bedarf zu einer Überproduktion und weiters zu vollen Lagerräumen führen, was wiederum teuer wird. Außerdem ermöglichen kleinere Bestände einen raschen Durchfluss und garantieren so immer einen gewissen Grad an Aktualität des Produktes.

Statt seine Mitarbeiter also voll auszulasten und dadurch möglicherweise in eine Überproduktion zu geraten, sollte man die Zeit nutzen, um diese zu schulen oder weiterzubilden – im Bereich der Digitalisierung zum Beispiel.

Über den Autor

Mathias ist Geschäftsführer von domonda und verfügt über mehr als 20 Jahre Erfahrung als Unternehmer im Tech- und Marketingumfeld. Die digitale Finanzabteilung erfolgreich in KMUs zu etablieren ist seine Mission.