Virtuelle Kreditkarten für Unternehmen erfreuen sich immer größerer Beliebtheit. Aber braucht man sie wirklich? Oder trügt der Schein virtueller Firmenkreditkarten – und sie sind doch nicht so nützlich wie angepriesen? Wir wägen Vorteile und Nachteile virtueller Kreditkarten ab und finden für Sie heraus, ob sich die Implementierung in Ihrem Unternehmen tatsächlich lohnt.

Was ist eine virtuelle Kreditkarte für Unternehmen?

Zunächst wollen wir klären, was genau eine virtuelle Kreditkarte ist. Wie der Name bereits verrät, handelt es sich dabei um eine Kreditkarte, die nur virtuell existiert. Eine physische Plastikkarte, wie man es von gewöhnlichen Kreditkarten gewohnt ist, gibt es hier nicht.

Gewöhnlich werden virtuelle Kreditkarten vor allem in Unternehmen eingesetzt. Mitarbeiterinnen und Mitarbeiter können damit zum Beispiel online Einkäufe bezahlen – mit dem erklärten Ziel, Sicherheit und Kontrolle für das Unternehmen zu erhöhen.

Wie funktioniert eine virtuelle Firmenkreditkarte?

Grundsätzlich funktionieren virtuelle Firmenkreditkarten relativ ähnlich wie reguläre Kreditkarten. Die virtuellen Kreditkarten werden ebenfalls von Zahlungsdienstleistern wie etwa Visa oder Mastercard betrieben und können auch wie physische Kreditkarten eingeschränkt werden.

So kann ein Unternehmen beispielsweise je nach Bedarf individuell festgelegte Budgets pro virtueller Kreditkarte festlegen – je nachdem, welcher Mitarbeiter Zugriff darauf haben soll bzw. welche Anschaffungen davon gemacht werden sollen.

Im Unterschied zu physischen Kreditkarten werden virtuelle Firmenkreditkarten in einer App verwaltet, die alle Informationen rund um die getätigten Zahlungen enthält.

Bezahlen im Internet mit virtueller Kreditkarte?

In der App von virtuellen Firmenkreditkarten werden alle Informationen gespeichert, die für das Bezahlen im Internet benötigt werden. Mitarbeiter müssen also nicht nach einer physischen Kreditkarte suchen, sondern können, sofern sie Zugriff auf die App haben, schnell und unkompliziert Zahlungen tätigen.

Besonders im Bereich von Spesenabrechnungen sind virtuelle Kreditkarten vorteilhaft, weil die Bezahlung für Hotelübernachtungen oder Flüge auf Dienstreisen direkt gemacht werden können, und so die mühsame Spesenabrechnung wegfällt.

Bezahlen im regulären Handel mit virtueller Kreditkarte?

Im regulären Handel sind virtuelle Kreditkarten aktuell noch nicht überall einsetzbar. Nur, wenn das Restaurant oder das Geschäft kontaktloses Bezahlen mit dem Smartphone erlaubt, können auch virtuelle Kreditkarten verwendet werden.

Man sollte sich also im Vorfeld erkundigen, ob man im Restaurant das Abendessen mit einer virtuellen Firmenkreditkarte bezahlen kann. Ansonsten muss man ganz klassisch eine Reisekostenabrechnung erstellen und das ausgegebene Geld nachfordern. Auch Bargeldbehebungen mit virtuellen Kreditkarten funktionieren noch nicht bei allen Bankomaten.

Unser Praxistipp: Es ist davon auszugehen, dass in Zukunft die Nutzung von virtuellen Kreditkarte beinahe überall möglich sein wird. Für die Überbrückung empfehlen wir Ihnen eine Lösung, welche sowohl klassische als auch virtuelle Kreditkarten unterstützt. So können Sie je nach Anwendungsfall den richtigen Kartentyp verwenden.

Arten von virtuellen Kreditkarten für Unternehmen

Wie auch bei klassischen Kreditkarten gibt es auch bei ihren virtuellen Varianten unterschiedliche Arten:

- Virtuelle Prepaid-Karten auf Guthabenbasis

- Virtuelle Debitkarten mit direkter Kontobelastung

- Virtuelle Kreditkarte

Prepaid und Debit sind keine Kreditkarten. Sie werden daher nur als Firmenkarten bezeichnet.

Bisher sind virtuelle Firmenkarten auf Prepaid-Basis (Debit) weiter verbreitet als solche mit Kreditrahmen. Doch egal ob Prepaid oder Kreditrahmen – beide Arten verfügen über dieselben Bestandteile wie herkömmliche Kreditkarten:

- Name des Karteninhabers

- Kreditkartennummer

- Gültigkeitsdatum

- Prüfnummer

Es kann zudem unterschieden werden in virtuelle Einmal-Kreditkarten und Virtuelle Kreditkarten zur mehrfachen Nutzung.

Virtuelle Prepaid-Karten auf Guthabenbasis

Nicht alle Anbieter bieten virtuelle Kreditkarten mit Kreditrahmen an. Virtuelle Prepaid-Karten müssen, wie andere Debitkarten auch, mit einem gewissen Guthaben aufgeladen werden, damit man sie benutzen kann. In diesem Falle kann man nur so viel Geld ausgeben, wie man im Vorhinein auf die Karte geladen hat.

Das finanzielle Risiko bei dieser Art von virtueller Kreditkarte ist sehr gering, da es keinen Kreditrahmen gibt, den man überziehen kann.

Virtuelle Debit Karten mit direkter Kontobelastung

Diese funktionieren wie klassische Debit-Karten. Bei einer Transaktion wird sofort das dahinterliegende Konto belastet.

Virtuelle Kreditkarten mit Kreditrahmen

Diese Karten funktionieren wie normale Kreditkarten: Bei einer Zahlung mit einer virtuellen Kreditkarte mit Verfügungsrahmen, wird im ersten Schritt nur das Kreditkartenkonto belastet. Das damit verknüpfte Girokonto bleibt unberührt. Die Rückzahlung dieses Kredits ist im Vorfeld vereinbart – wie bei einer herkömmlichen Kreditkarte.

Achtung: Auch hier können Zinsen anfallen, sollte man die Rückzahlung zu spät tätigen.

Echte Firmenkreditkarten, auch wenn diese virtueller Natur sind, bieten oft ähnliche Vorteile wie klassische Kreditkarten wie z.B.: eine automatische Reiseversicherung oder der Zugang zu Flughafen-Lounges.

Unser Praxistipp: Behalten Sie immer Ihren Cash Flow im Blick, um Zinsen zu vermeiden. Am besten mit tagesaktuellen Daten zu Forderungen und Verbindlichkeiten.

Virtuelle Firmenkreditkarten: Top oder doch eher Flop?

Nachdem wir nun geklärt haben, welche Arten von virtuellen Kreditkarten es gibt und wie sie funktionieren, schauen wir uns die Vor- und Nachteile im Detail an.

Vorteile von virtuellen Firmenkreditkarten

Beginnen wir bei den Vorteilen von virtuellen Kreditkarten, speziell für Unternehmen.

- Schnelligkeit

Eine Mitarbeiterin ist krank und für die Vertretung muss schnell eine neue Karte her? Der Mitarbeiter sitzt im Homeoffice und braucht jetzt eine Karte? Virtuelle Karten sind sofort und ortsunabhängig verfügbar. - Zusätzliche Sicherheit

Gerade bei virtuellen Debit-Kreditkarten besteht für Unternehmen ein geringeres finanzielles Risiko als bei normalen Kreditkarten, welche von mehreren Mitarbeitern im Team geteilt werden. Ein Verlust beschränkt sich im schlimmsten Fall nur auf ein bestimmtes, für den jeweiligen Mitarbeiter freigegebenes Guthaben. Zudem reduzieren Sie das Risiko für Betrug, wenn Sie bei unbekannten Händlern einkaufen. - Keine Sorge vor Verlust und Diebstahl

Da virtuelle Kreditkarten eben nur virtuell existieren, ist ein Verlust mehr oder weniger unmöglich. Karten können bei Verlust des Smartphones sofort und teilweise ohne Kosten gesperrt und bei Fehlalarm auch wieder reaktiviert werden. Zudem gibt es keine Notwendigkeit, Nummern von Karten mit hohem Limit preiszugeben.Eliminieren Sie so das Risiko, dass Ihre Kartendaten gestohlen werden

- Weniger Plastikmüll

Eine virtuelle Kreditkarte muss nicht physisch hergestellt werden – man spart sich Plastik und tut etwas Gutes für die Umwelt. Insbesondere für Einsätze mit kurze Nutzungsdauer (z.B. ein Event) sind virtuelle Kreditkarten hier eine nachhaltige Wahl. - Einfache Nutzbarkeit für viele Mitarbeiter

Oft arbeiten Mitarbeiter im Homeoffice oder Remote. Virtuelle Karten müssen nicht physisch übergeben werden, dass erhöht Ihre Flexibiltät ungemein. Virtuelle Kreditkarten können in Sekundenschnelle erstellt werden. Das reduziert unnötige Bürokratie und Zeitaufwand.

- Nahtlose Anbindung an bestehende Softwarelösungen

Wenn Sie in Ihrem Unternehmen bereits eine digitale Buchhaltungslösung bzw. eine digitale Finanzabteilung nutzen, sollten Sie darauf achten, dass eine einfache Integration möglich ist.

Nachteile von virtuellen Firmenkreditkarten

- Begrenzte Möglichkeit für Bargeldabhebungen Bargeldabhebungen mit virtuellen Kreditkarten funktionieren nur bei Automaten, die smartes, kontaktloses Abheben zulassen.

- Aufladen der Karten Wenn man sich für eine virtuelle Debit-Kreditkarte entscheidet, entsteht auch hier ein Aufwand, da man immer wieder Beträge auf die Karte laden muss.

- Primär online nutzbar Eine virtuelle Kreditkarte ist primär für den Online-Handel geeignet. Im regulären Handel stößt man daher immer wieder auf Hürden. Nicht alle Geschäfte akzeptieren virtuelle Kreditkarten. Somit kann man nicht bedenkenlos überall mit der virtuellen Firmenkreditkarte bezahlen, sondern muss sich im Vorfeld über die Akzeptanz informieren.

Wie viel kostet eine virtuelle Firmenkreditkarte?

Eine virtuelle Kreditkarte für Unternehmen setzt sich im Normalfall aus folgenden Gebühren zusammen:

- Jahresgebühr (nicht häufig)

- Kosten pro Aufladung

- Freischaltungsgebühr

Die Jahresgebühr ist die normale, jährlich zu entrichtende Grundgebühr. Jedoch verlangen nicht alle Anbieter für eine virtuelle Kreditkarte eine solche Gebühr. Stattdessen werden oft Gebühren für das Aufladen des virtuellen Kontos verlangt.

Wenn eine virtuelle Firmenkreditkarte für einen bestimmten Zeitraum nicht genutzt wird, kann es sein, dass die Karte gesperrt wird. Das erneute Freischalten zieht dann in vielen Fällen eine Freischaltungsgebühr nach sich. Jedoch variieren die Kosten je nach Anbieter der virtuellen Kreditkarte.

Unser Praxistipp: Virtuelle Kreditkarten rentieren sich vor allem für Unternehmen, die bevorzugt im Internet einkaufen und viele Software-Lizenzen monatlich abrechnen.

Virtuelle Kreditkarte für Ihr Unternehmen beantragen

Die Hürden, um eine virtuelle Firmenkreditkarte zu beantragen, sind denkbar gering. Im Normalfall müssen Sie im ersten Schritt einen Antrag ausfüllen und die Guthabenhöhe bestimmen. Dann wird Ihre Identität geprüft und die virtuelle Kreditkarte eingerichtet. Manchmal wird auch eine Bonitätsprüfung durchgeführt. Bei Unternehmen dienen Eigenkapital, Cashflow oder auch das Ausgabeverhalten als Grundlage der Bewertung.

Als Identitätsprüfung wird meist entweder das PostIdent-Verfahren oder das VideoIdent-Verfahren angewendet.

Fazit: Sind virtuelle Firmenkreditkarten wirklich nützlich?

Virtuelle Firmenkreditkarten sind vor allem äußerst flexibel: Sie können äußerst schnell ausgestellt, jederzeit angepasst und bei Bedarf auch wieder gesperrt werden. Vor allem das einfache und unkomplizierte Nutzen der Karte für die Bezahlung von Reisekosten, Softwarelizenzen und Onlineeinkäufen reduziert ihren bürokratischen Aufwand deutlich.

Natürlich ist man in der Verwendung im herkömmlichen Handel noch eingeschränkt, weil virtuelle Kreditkarten nicht überall akzeptiert werden. Die Akzeptanz wird in Zukunft aber deutlich zunehmen.

Ideal ist daher eine Lösung, welche die Vorteile von virtuellen und klassischen Kreditkarten kombiniert. So können Sie je nach Anwendungsfall die passende Karte ausstellen.

Integration virtueller Firmenkreditkarten in Buchhaltung und Controlling

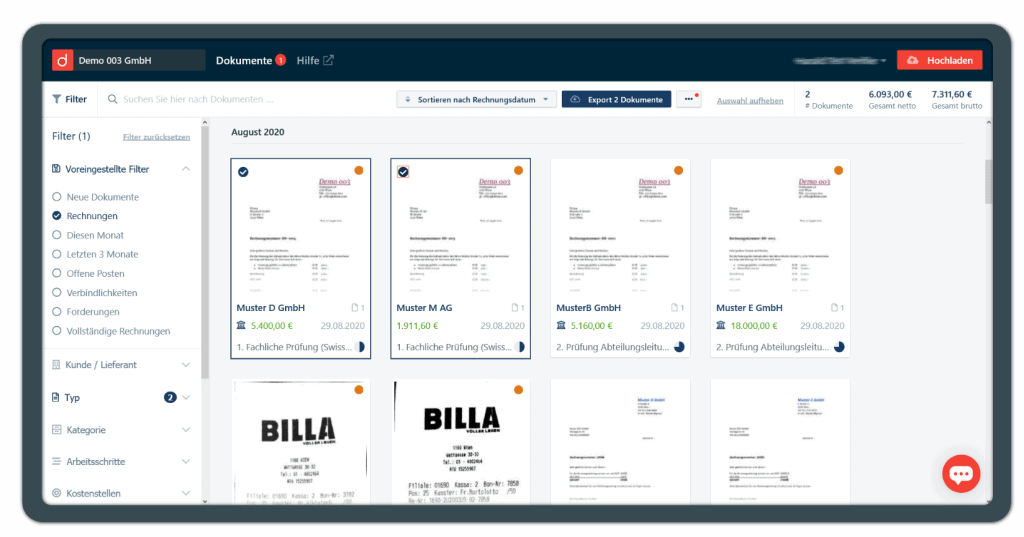

Egal ob virtuelle Kreditkarte oder die klassische, physische Variante: Mit domonda haben Sie die Möglichkeit, Firmenkreditkartenlösungen nahtlos zu integrieren. So können etwa Kreditkartenbelege unseres Partners Pliant automatisch an domonda gesendet werden.

In domonda können Sie alle Rechnungen, Belege, Bankkonten, Kreditkarten und vieles mehr in einem System automatisch konsolidieren. Dadurch behalten Sie den Gesamtüberblick über die Einnahmen & Ausgaben Ihres Unternehmens und schaffen eine ideale Datenbasis für Buchhaltung und Controlling.

Wenn Sie mehr über domonda erfahren möchten, vereinbaren Sie einfach ein unverbindliches Beratungsgespräch.